(一)合理负债不越线,莫“拆东墙补西墙”

为满足自身的各种消费需求(如住房、汽车),个人或家庭在自身能够负担的范围内主动寻求负债,是正常的经济金融现象。负债(杠杆)是把双刃剑,运用得当可以提前满足需求、提升生活品质,过度负债则容易陷入“拆东墙补西墙”的债务怪圈,甚至铤而走险陷入非法的高利贷活动,最终给个人和家庭带来巨大的伤害。因此,个人和家庭要学会跟踪和评估自身的债务水平,养成防患未然的意识,手中留有应对重大外部冲击(如失业、事故等)的高流动性资产。

金融消费者可以采用28/36的经验法则为自己的负债划定一个警戒线。28/36的经验法则指个人或家庭的房产相关支出(包括房贷还款、物业管理费、房地产税、房屋保险等)不超过同期收入的28%;总的负债(房产相关支出+车贷+信用卡负债+网络小额贷款+其他负债)不超过同期收入的36%。将负债控制在这个水平以内,个人或家庭在日常生活中不会有明显压力。

例子:李先生个人税后年收入5万,那么按照这项规则每年房产相关支出不超过1.4万或每月不超过1167元;其他个人负债每年不超过4000元或每月不超过333元,这样李先生不会有明显的压力。如果李先生能够获得30年期、每年固定利率5.5%的房贷条件,那么李先生的合意贷款总额在20万左右。不同收入水平对应的贷款总额见下表:

表一 收入与贷款总额对应表

年收入 | 5万 | 10万 | 20万 | 40万 | 80万 |

贷款总额 | 20万 | 41万 | 82万 | 164万 | 328万 |

注:表中所列贷款总额指特定利率和期限的贷款条件下,个人还贷压力不大的情形,可作为参照标准。具体到个人还应纳入其他因素综合考虑,例如贷款条件变化、年龄、现有资产、储蓄及消费习惯、就业稳定程度、职业前景等。

1.借款成本要弄清

借款成本指的是包括利息和其他各种费用(如手续费等)在内的综合资金成本,应符合最高人民法院关于民间借贷利率的规定。如果借贷双方约定的利率超过年利率36%,超过部分的利息约定无效。

金融消费者尤其要关注利率之外的一次性费用,明白自己实际承担的成本。有的公司会收取手续费、服务费、中介费等各种名目的费用,借款人要将因贷款而产生的各项费用列入成本来计算自身的真实借贷成本。

在金融行业中,一般使用年利率作为参考。现实生活中也会遇到月息甚至日息的情形,月息和日息一般很难直观判断其利率高低,因此可以转换成年化利率。大致可以用如下公式进行换算:

年化利率=月利率*12=周利率*52=日利率*365

换算后如果发现年化利率(加上其他因该贷款而产生的各项费用)超过36%,应予以拒绝,避免过度负债。

2.警惕陌生电话推销贷款和非法网络贷款

针对目前日益频繁、触手可及的电话推销及颇具创意的网络贷款推销,金融消费者尤其是消费需求旺盛的年轻人在参与借贷前要逐一核对以下十条注意事项:

(1)任何机构开展资金放贷业务必须取得相应的资质,未经批准不得从事放贷业务;

(2)中介机构或信息平台推荐的贷款业务,必须查清楚最终放贷机构名称及是否具备真实的放贷资质;

(3)个人借贷前需要明确自身是否有需求及自身已有的负债水平,越过28/36警戒线后要谨慎行事;

(4)正确计算综合借贷成本,仔细询问除利息外的其他各项费用;

(5)不少银行业金融机构已有手机银行,并推出个人信用贷款业务,个人借贷前请至少对比两家商业银行的信用贷款综合成本;

(6)不存在免费或免息的贷款,莫因贪恋“小便宜”而掉入真正的套路和陷阱;

(7)充分运用具有公信力的第三方平台例如“国家企业信用信息公示系统”查询公司的经营范围及经营异常情况;

(8)充分运用我国金融管理部门(中国人民银行、银保监会、证监会、地方金融管理部门等)的官方网站查询受监管的机构名单,受监管意味着该机构必须满足一定的监管要求,但并不保证该机构会完全合规地开展业务;

(9)金融消费者要坚决远离两类不具有金融从业资格的机构:一是在国内不受金融管理部门监管的机构;二是自称在境外接受金融监管的机构;

(10)金融专业性强,涉及各类风险的管理,普通金融消费者要正确评估自身的风险承受能力,多咨询身边熟悉的专业人士,多学习相关金融知识,看不懂的业务不触碰,没有说清楚风险点或看不透风险的产品要远离。

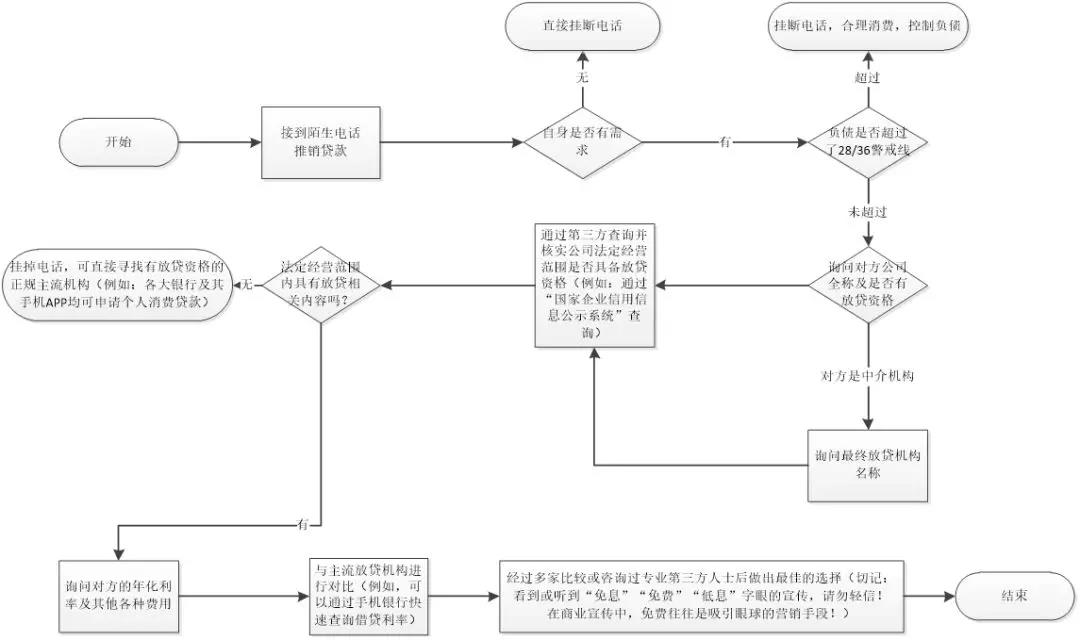

金融消费者在接到陌生推销电话可以参考如下的流程图来处理:

3.远离非法贷款小广告

机构放贷必须取得相应的资质,金融消费者要避免向非法的放贷机构尤其是没有资质的网络放贷公司借款应急。遇到有以下特征且主动找上门的所谓“放贷机构”或“信贷专员”要小心谨慎,多方确认后再行动:

(1)对机构的真实身份含糊其辞,不愿正面回应或自称是正规银行贷款(或自称有合作);

(2)对年化利率的询问避而不谈,尤其是当实际借款利率超过36%时;

(3)以各种噱头吸引客户,尤其是用“免费”“免息”“零利率”等套路误导普通金融消费者;

(4)以“信息科技公司”或“贷款咨询”名义来放贷,实则是中介公司或违法放贷。

每个家庭或个人都应有自身的资产负债表并定期跟踪(可参考下表),对影响家庭资产负债表扩张(收缩)或内部结构变化的重大事项(如购房、买车)要予以足够的重视。通过与资产负债表相关的三个主要指标即流动性比率、负债收入比和资产负债率可以监测自身的财务健康状况。

表二 家庭资产负债参考表

流动资产 | 消费负债 | 流动净值 |

现金、活期存款、货币基金 | 信用卡负债、其他途径的消费贷款 | 流动资产-消费负债 |

投资资产 | 投资负债 | 投资净值 |

定存、债券、股票、房产 | 股票融资、投资房贷款 | 投资资产-投资负债 |

自用资产 | 自用负债 | 自用净值 |

汽车、自住房、其他耐用品 | 房贷、车贷 | 自用资产-自用负债 |

总资产 | 总负债 | |

流动资产+投资资产+自用资产 | 消费负债+投资负债+自用负债 |

指标一:流动性比率=流动资产/月支出

一般认为家庭流动性比率应在3-6之间。换句话说,可随时变现应急的资产要至少能够支撑3个月的家庭日常开支。对于个人或家庭而言,要提前规划,树立底线思维,防范对家庭有重大影响的风险事件,例如失业、重大疾病等。因此,建议家庭结合自身实际情况,储备能够支撑3-6个月日常开支的现金类资产

指标二:负债收入比=当月偿债支出/当月收入*100%

一般认为家庭每月的负债收入比不宜超过40%。过高的债务收入比会影响家庭的财务健康状况,在应对外部重大冲击时会变得脆弱不堪。因此要将负债支出与收入的比例控制在警戒线范围内。

指标三:资产负债率=总负债/总资产*100%

家庭资产负债率反应综合偿债能力,不宜超过50%,超过就要深入查看各类负债的情况并进行相应调整,防止家庭财务危机的发生。为避免重大意外的冲击,可考虑通过正规渠道购买保险来降低潜在损失,增强家庭的风险抵御能力。

Copyright©2008-2018 All Rights Reserved 开店宝支付服务有限公司 版权所有 本网站支持IPv6